Wir haben bereits die Buchführungspflichten gemeinnütziger Organisationen vorgestellt. Dabei sind die Begriffe „Einnahmen-Ausgaben/Überschuss-Rechnung“ und „Jahresabschluss“ gefallen. Beides sind Methoden der Gewinnermittlung, die auf unterschiedlichen Prinzipien beruhen.

Wir haben bereits die Buchführungspflichten gemeinnütziger Organisationen vorgestellt. Dabei sind die Begriffe „Einnahmen-Ausgaben/Überschuss-Rechnung“ und „Jahresabschluss“ gefallen. Beides sind Methoden der Gewinnermittlung, die auf unterschiedlichen Prinzipien beruhen.

Jahresabschluss

Ein Jahresabschluss besteht nach den Vorschriften des Handelsgesetzbuches mindestens aus einer Bilanz und einer Gewinn- und Verlustrechnung (GuV). Die Bilanz enthält das Vermögen (sog. Aktiva), die Schulden (sog. Passiva) und das Eigenkapital der NPO (Differenz von Aktiva und Passiva). Eine genaue Untergliederung findet sich in § 266 des Handelsgesetzbuches.

Dagegen enthält die Gewinn- und Verlustrechnung die Aufwendungen, die Erträge und den Jahresüberschuss der NPO. Auch hierfür findet sich im Handelsgesetzbuch eine detaillierte Untergliederung, § 275 HGB.

Wichtig zu wissen für NPOs, die in der Rechtsform einer Kapitalgesellschaft (gGmbH, gUG, gAG) organisiert sind, ist, dass sie ihren Jahresabschluss um einen Anhang – und ab einer bestimmten Größe um einen Lagebericht – ergänzen müssen. Eine Ausnahme besteht für Kleinstkapitalgesellschaften. Diese müssen keinen Anhang und Lagebericht erstellen. Für Vereine und Stiftungen gilt: Sie müssen, sofern die Satzung nichts anderes vorsieht, keinen Jahresabschluss erstellen, können das aber freiwillig tun. Vor allem größere Stiftungen tun das regelmäßig.

Einnahmen-Überschuss-Rechnung

Wie der Name schon verrät, wird bei der Einnahmen-Überschuss-Rechnung (EÜR) bzw. der Einnahmen-Ausgaben-Rechnung der Überschuss der Einnahmen über die Ausgaben ermittelt. Es muss weder eine Bilanz noch eine Gewinn- und Verlustrechnung aufgestellt werden. Allerdings müssen die Einnahmen und Ausgaben nach den vier Sphären der Gemeinnützigkeit getrennt aufgezeichnet werden. Zusätzlich verlangt das Finanzamt eine Vermögensaufstellung der NPO. Das heißt: Auch bei einer einfachen Einnahmen-Überschuss-Rechnung muss eine Art „Bilanz“ erstellt werden, die aber nicht an die strengen Vorschriften des Handelsgesetzbuches gebunden ist.

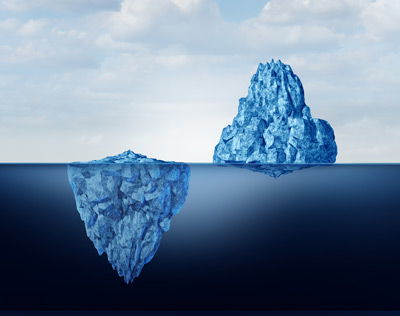

Periodenabgrenzung vs. Zufluss-/Abflussprinzip

Der Jahresabschluss und die Einnahmen-Überschuss-Rechnung unterscheiden sich fundamental. Grund hierfür sind die verschiedenen Prinzipien, die den beiden Methoden der Gewinnermittlung zugrunde liegen. Während für den Jahresabschluss das Prinzip der Periodenabgrenzung gilt, ist für die Einnahmen-Überschuss-Rechnung das Zufluss-/Abflussprinzip maßgeblich.

Nach dem Prinzip der Periodenabgrenzung werden in der Gewinn- und Verlustrechnung nur Erträge und Aufwendungen berücksichtigt, die wirtschaftlich zum jeweiligen Geschäftsjahr gehören. Die Folge: Erträge und Aufwendungen werden unabhängig vom tatsächlichen Zahlungszeitpunkt in der Gewinn- und Verlustrechnung berücksichtigt. Verdeutlichen lässt sich das Ganze an einem Beispiel: Auch, wenn die NPO das Honorar für die Erstellung der Lohnbuchhaltung für Dezember 2019 erst im Februar 2020 an ihren Steuerberater zahlen muss, gehört das Honorar wirtschaftlich zu 2019. Die NPO muss daher noch im Dezember 2019 in ihrer Bilanz eine Verbindlichkeit aus Lieferungen und Leistungen erfassen. Durch die Verbindlichkeit ist der finanzielle Aufwand für das Honorar in der Bilanz für 2019 berücksichtigt, obwohl die NPO das Honorar noch nicht bezahlt hat.

Dagegen kommt es beim sogenannten Zufluss-/Abflussprinzip nur auf den Zahlungszeitpunkt an. In unserem Beispiel wäre das Honorar, das wirtschaftlich zu 2019 gehört, in der Einnahmen-Überschuss-Rechnung für das Jahr 2020 zu erfassen, da es erst im Februar gezahlt wurde.

Möchten Sie Neuigkeiten wie diese monatlich in Ihr Postfach erhalten? Abonnieren Sie hier unseren Newsletter Nonprofitrecht aktuell.

Dasselbe gilt für die Einnahmen. Erhält die NPO eine Zahlung im Februar 2020, die für eine fällige Leistung aus 2019 geleistet wurde, ist die Zahlung in der Einnahmen-Überschuss-Rechnung für das Jahr 2020 zu erfassen, da sie erst 2020 „zugeflossen“ ist. Bei der Einnahmen-Überschuss-Rechnung gibt es somit keine Forderungen und Verbindlichkeiten, da sie aufgrund des Zufluss-/Abflussprinzips nicht ermittelt werden müssen.

Was ist die bessere Methode?

Nun stellt sich die Frage, welche Vor- und Nachteile die verschiedenen Methoden der Gewinnermittlung haben. Ein wesentlicher Vorteil der Einnahmen-Überschuss-Rechnung ist, dass sie vergleichsweise einfach zu erstellen ist. Der Hauptvorteil des Jahresabschlusses liegt darin, dass er durch die periodengerechte Abgrenzung ein verlässlicheres Bild der Ertrags- und Vermögenslage der NPO wiedergibt. Das wissen auch die Banken und verlangen daher häufig die Vorlage eines Jahresabschlusses. Allerdings ist der administrative Aufwand höher als bei einer Einnahmen-Überschuss-Rechnung. Denn es müssen Bücher geführt, eine Bilanz aufgestellt und eine Gewinn- und Verlustrechnung erstellt werden.

Welche Methode für Vereine und Stiftungen, die zwischen einem Jahresabschluss und einer Einnahmen-Überschuss-Rechnung wählen können, besser geeignet ist, hängt vom Einzelfall ab und sollte stets mit einem auf NPOs spezialisierten Steuerberater abgestimmt werden. Gerne sind wir Ihnen dabei behilflich.

Weiterlesen:

Buchführungspflicht für gemeinnützige Vereine: Wieso, weshalb, warum?

Steuerrecht und Steuerberatung für Vereine